6月动力电池材料价格速递,未来市场强者愈强

- 分类:新闻中心

- 作者:OFweek锂电网

- 来源:OFweek锂电网

- 发布时间:2018-07-03

- 访问量:70

6月动力电池材料价格速递,未来市场强者愈强

- 分类:新闻中心

- 作者:OFweek锂电网

- 来源:OFweek锂电网

- 发布时间:2018-07-03

- 访问量:70

众所周知,动力电池是新能源汽车的核心部件,成本占整车的40%。随着中国新能源汽车补贴的下降,动力电池企业作为核心供应商在被迫降价的同时,也要面对上游原材料成本的压力。

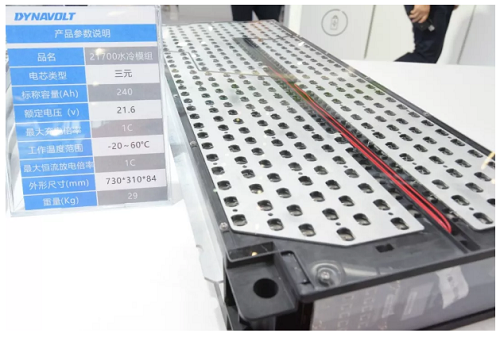

根据研究数据显示,2017年底动力电池价格较2017年初下滑20%~25%:磷酸铁锂动力电池组价格从年初的1.8~1.9元/Wh下降到年底的1.45~1.55元/Wh;三元动力电池组价格从年初的1.7~1.8元/Wh下降到年底的1.4~1.5元/Wh。

锂电池:

当前锂电池市场变化不大。动力电池方面,企业虽表示生产情况较好,但实际原料采购方面并未见有明显增长,如塔菲尔表示仍看好后市,积极在各地投建新厂中;比亚迪表示工厂满产生产中,电池供不应求,预计青海工厂7月份投产后会缓解一部分压力,另外比亚迪预计三元电池在下半年开始逐渐尝试使用高镍产品。整体来看,今年动力电池市场的淡旺季区分不明显。主流铁锂电池包 1.2 元/Wh,三元电池包 1.3元/Wh,回款速度 仍然较慢。

正极材料:

端午小长假过后,国内三元材料市场成交仍未见起色,价格仍出现小幅下跌。截止周五,NCM523动力型三元材料主流价在21-21.5万元/吨,NCM523 容量型三元材料报价在19-19.8万元/吨,NCM811 三元材 料报价在24万元/吨左右,较上周下跌0.2-1万元/吨。经过4个月的过渡,6月12日新的新能源车补贴正式实施,对动力电池厂家提出了更高的要求。而进入6月份以来,国内动力电池开工率依旧不见好转,另外加上原 料价格“阴跌不休”,材料厂家的心态因此也出现了波动。

三元前驱体:

价格暂稳。523型主流报价13-13.3万元/吨,新签订单不多。生产方面,中小企业开工率有所降低。硫酸钴主流报价11.2-11.7万元/吨,较上周下调3000元/吨,出货不佳,市场仍处观望状态。硫酸镍市场 暂时稳定,出货均较为清淡,主流报价2.7-2.9万元/吨。硫酸锰市场保持稳定,由于集中度较高且基本为年单月结,故而回款较好,不过零单也很少,主流报价6600-6800元/吨。从目前市场反馈来看,六月整体情况不如五月,市场期待动力电池旺季的到来。

钴:

电解钴主流报价54-57万元/吨,较上周下调2万元/吨。四氧化三钴方面,主楼报价44-45万元/吨,较上周下调1万元/吨,市场依旧较为冷清。

磷酸铁锂:

变化不大。据了解,今年以来万润生产量增长较快,主因其进入CATL供应链体系。目前,如安达、万润、德方纳米等拥有完整产业链生产能力的企业在产品定价时较为游刃有余,也占据了相当高的市场份额。

碳酸锂:

市场整体仍偏弱势,主流电池级碳酸锂报价在12.3-12.8万/吨,工业级碳酸锂11-11.5万/吨,氢氧化锂12.5万/吨,较上周下跌0.2万/吨。主流企业普遍表示生产比较正常,价格下滑主要还是需求不足导致,另外盐湖提锂产品报价显著低于市场价,迫使碳酸锂降价。

负极材料:

市场波动不大,产品价格方面相对平稳。现国内负极材料低端产品主流报2.8-3.5万元/吨,中端产品主流报4.8-6.2万元/吨,高端产品主流报7-10万元/吨。据某负极材料生产厂家表示,现在不管是动力电 池厂家还是数码电池厂家对于负极材料低价诉求意愿强烈,在新一轮的价格商量上也是你来我往,互不相让。本周低硫焦价格再次调涨,涨幅在400元/吨左右,针状焦方面锦州石化跟涨1500元/吨。下游动力电池市场除 几家代表性的龙头企业保持较高开工率外,其他中小厂家开工率依然在低位。数码市场方面,开始逐步进入淡季,预计淡季效应将在下个月凸显出来。但现中小规模负极材料厂家普遍乐意接受数码厂家的订单,主要是回款情况明显好于动力电池厂家。

隔膜:

整体偏弱。企业表示目前隔膜市场整体产能过剩,开工率不高,隔膜价格整体呈现下跌趋势,幅度为3%-5%。如河南义腾干法隔膜生产占比6~7成,产量约每月300万平,湿法隔膜产量约每月100-200万平。 价格方面,本周干法隔膜产品价格2.0-3.0元/平,湿法基膜主流产品价格在2.5-3.2元/平,陶瓷涂布隔膜价格为4.5-6.0元/平。

电解液:

市场不温不火。经过一轮价格肉搏战后,新的电解液价格体系趋于平稳。现电解液价格主流报3.5-4.2万元/吨,高端产品价格在7万元/吨左右,低端产品报价在2.1-2.9万元/吨。市场需求方面,主要供应动力的大 厂家出货量依然可观,但中小厂家的订单情况却表现平平,数码用户需求节奏开始逐步放缓,动力电池市场却 迟迟没能启动。据某中等电解液厂家表示,目前公司更乐于开发一些新的数码用户,主要是回款较快。目前电解液的回款状况非常不理想,尤其是动力电池厂家。原料市场方面,现六氟磷酸锂低位持稳,现主流报10-12万元/吨,部分高报15万元/吨。溶剂价格维持高位,现DMC报6900-7500元/吨,现 DEC报13000-14000元/ 吨。

未来市场强者愈强,洗牌大幕拉开!

去年,磷酸铁锂电池原材料成本小幅下降,三元锂电池原材料成本涨幅明显,若算上产品生产成本(人力、能耗等),动力电池企业的毛利润将收到不同程度的挤压。若按照20%的降幅保守估计,2018年底,磷酸铁锂电池的售价可能将到达1160~1240元/KWh,而三元锂电池(NCM523)的售价可能将到达1120~1200元/KWh的水平。

上游原材料价格相对坚挺,下游主机厂压价,动力电池市场竞争激烈、淘汰进程加速的局面业已形成,在一线企业通过技术、规模和价格优势不断蚕食市场份额的大背景下,弱势企业面临被淘汰的命运似乎已是注定。实际上,从2017年前三季度国内动力电池的投资扩产项目来分析,加码动力电池投资的要么是已经有一定规模的企业,要么是有大资本支持的新面孔,规模较小的电池企业扩产步伐明显放慢。

未来一定是强者愈强的时代,在激烈的价格战下,2018年底动力电池产品的实际价格可能会比预测中的更低。牺牲利润抢占市场,在烽烟四起的战场上,行业洗牌大幕即将拉开。

扫二维码用手机看